Büyük bankalar ABD’de yeni sermaye kurallarıyla karşı karşıya

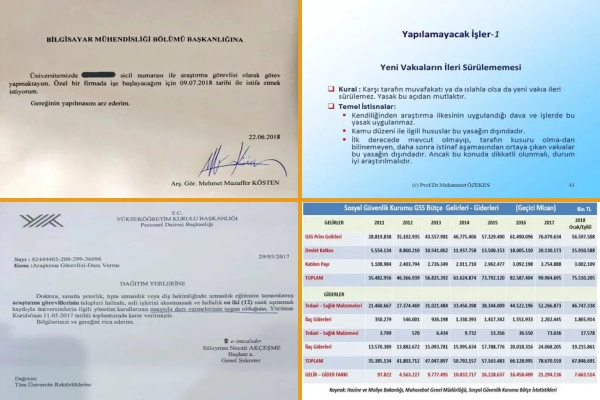

Fed, Federal Deposit Insurance Corporation (FDIC) ve Döviz Kontrol Ofisi tarafından Perşembe günü açıklanan önlemlerin, en az 100 milyar dolarlık varlığa sahip bankaların ihtiyaç duyduğu sermaye ölçüsünü yüzde 16 oranında artırması bekleniyor.

Yetkililere göre, ülkenin en büyük sekiz bankası yaklaşık yüzde 19’luk bir artışla karşı karşıya kalırken, aktifleri 100 ila 250 milyar dolar arasında olan bankalar için yüzde 5’lik bir artış öngörülüyor.

Planınız, Regions Financial Corp., KeyCorp ve Huntington Bancshare Inc. tarafından desteklenmektedir. Aşağıdakiler gibi orta ölçekli firmalardan ücret alınmaktadır:

Uzun zamandır beklenen ABD reformları, 2008 mali krizine yanıt olarak on yıldan uzun bir süre önce başlayan uluslararası bir revizyon olan Basel III ile ilgilidir. Silicon Valley Bank ve Signature Bank’ın Mart’ta ve First Republic Bank’ın Mayıs’ta iflas etmesiyle bu yıl bahis daha da değerli hale geldi.

FDIC ve Fed, planları tartışmak için Perşembe günü iki açık toplantı daha yapacak. Teklifler resmi olarak sunulduktan sonra, düzenleyicilerden kamuoyu yorumları alacaklar ve planları sonuçlandırmak için tekrar oylama yapacaklar.

Standart Yaklaşım

Teklife göre, orta ölçekli bankalar artık bazı menkul kıymetlerin gerçekleşmemiş kazanç ve kayıplarını sermaye oranlarında hesaba katmak zorunda kalacaklar.

Uzmanlar, bankaların daha fazla sermaye ayırmasının rekabete zarar verebileceğini ve ekonomik büyümeyi yavaşlatabileceğini söylüyor.

Planın yanı sıra düzenleyiciler, bankaların belirli sermaye oranlarının değerli bir bileşeni olan risk yüklü varlıkları hesaplama prosedürlerinde de değişiklikler öneriyor.

Kurumlar, bankaların bu sayıyı hesaplarken iki farklı metodoloji kullanmasını istemektedir: bir faaliyetin genel kredi ve piyasa riskini hesaba katan mevcut ABD standart metodolojisi ve faaliyetin operasyonel riskini de dikkate alacak yeni genişletilmiş bir metodoloji. yanı sıra rastgele bir kredi değerlemesi.

Bir banka sermaye oranlarını en son hesaplamak istediğinde, daha yüksek risk yüklü varlıklarla sonuçlanan metodolojiyi kullanmak zorunda kalacaktır.

Endüstri Geri Bildirimi

En büyük firmalardan bazılarının yöneticileri, artan ihtiyaçların ABD ekonomisini yavaşlatabileceğini ve onları banka dışı borç verenler ve Avrupalı rakipler karşısında daha zayıf hale getirebileceğini söyledi. Düzenleyiciler, daha güçlü yetkilerin finansal sistemi gerilimlere karşı daha dayanıklı hale getireceğini söylüyor.

Teklif, sistemik olarak değerli sekiz ABD bankası için bir ek fiyat ayarlaması içeriyor. Diğer değişikliklerin yanı sıra, büyük bankaların konut ipotek portföyleri için uluslararası standartlara kıyasla daha katı gereklilikler bulunmaktadır.